- 本市动态

- 省内动态

- 国家动态

- 2025/07/11 市委审计委员会召开第八次会议

- 2025/07/09 市政府召开审计问题整改工作推进会议

- 2025/07/08 蒋冰调研城市交通事故易发路段整改工作

- 2025/07/07 宋诚率队深入主城区调研工作

- 2025/07/07 新提任省管领导干部和部分年轻干部警示教育培训班在沈举办

- 2025/07/04 多部门联防联控应对强降水天气

- 2025/07/03 辽宁省国(央)企民企融通发展暨新能源领域产需对接活动在沈举行

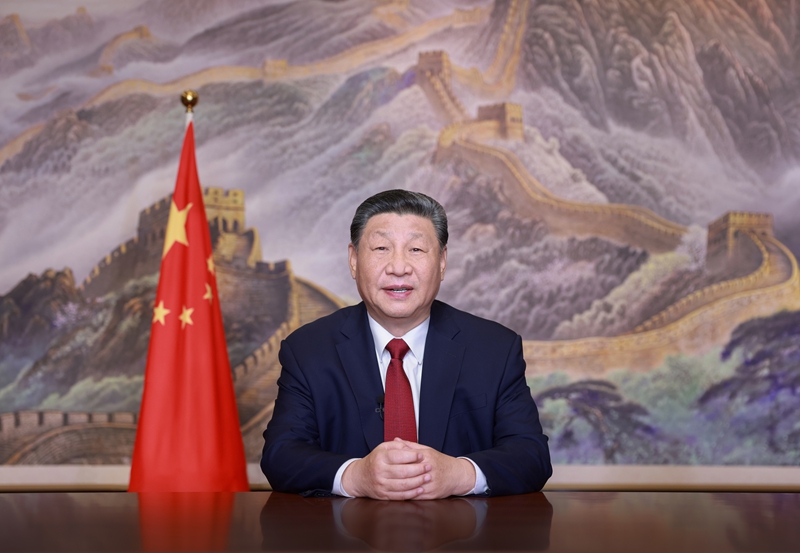

- 2025/07/01 深入学习贯彻习近平总书记重要讲话和重要指示精神 高质量做好“十五五”规划编制工作

- 2025/07/07 《习近平生态文明文选》第一卷出版发行

- 2025/07/03 习近平致信祝贺全国青联十四届全委会全国学联二十八大召开

- 2025/07/01 习近平:坚持从抓作风入手推进全面从严治党 把新时代党的自我革命要求进一步落实到位

- 2025/06/27 习近平会见厄瓜多尔总统诺沃亚

- 双公示信息

- 红黑名单

- 联合奖惩

- 2025/07/10 丹东有桥市场管理有限公司

- 2025/07/09 濡弦文化传播(大连)有限公司

- 2025/07/09 濡弦文化传播(大连)有限公司

- 2025/07/09 濡弦文化传播(大连)有限公司

- 2025/07/09 东港市殡仪馆(东港市殡葬管理纠察队)

- 2025/07/09 凤城市东汤镇汤宫贰号院温泉酒店(个体工商户)

- 2025/07/09 东港市经济合作发展服务中心

- 2025/07/09 辽宁省大孤山风景名胜区管理局

- 2025/07/10 东港市前阳镇柳林村益农农资商店

- 2025/07/09 丹东市振安区弘丰机械厂

- 2025/07/04 丹东市元宝区早明安洞餐厅

- 2025/07/04 丹东市元宝区新中大科技服务中心

- 2025/07/04 丹东市元宝区杨记饺子馆

- 2025/07/03 丹东盛海食品有限公司

- 2025/07/03 东港市宏旭物流有限公司

- 2025/07/03 东港市三元丁防水材料厂

- 2025/06/18 辽宁安德食品有限公司

- 2025/06/18 东港市示范繁殖农场

- 2025/06/18 丹东优耐特纺织品有限公司

- 2025/06/18 辽宁恒星精细化工限公司

- 2025/05/14 东港市辽成机械有限公司

- 2025/05/14 丹东新龙泰服装实业有限公司

- 2025/05/14 东港市久方铜业有限公司

- 2025/05/14 东港市正泰电器销售有限公司

- 2025/05/09 丹东花团锦簇商贸有限公司

- 2025/02/24 丹东陆达贸易有限公司

- 2024/11/04 东港市硕通能源有限公司

- 2024/11/04 东港市港城电器仪表厂

- 2024/11/04 东港市星宇电脑城有限公司

- 2024/11/04 丹东万润物资有限公司

- 2024/09/11 丹东云网通网络科技有限公司

- 2024/09/11 宽甸满族自治县城厢供销合作社

- 2025/07/12 “构建诚信、惩戒失信”合作备忘录

- 2025/07/12 关于人民法院与银行业金融机构开展网络执行查控和联合信用惩戒工作的意见

- 2025/07/12 关于对重大税收违法案件当事人实施联合惩戒措施的合作备忘录(2014版)

- 2025/07/12 失信企业协同监管和联合惩戒合作备忘录

- 2025/07/12 对失信被执行人实施联合惩戒的合作备忘录

- 2025/07/12 关于对安全生产领域失信生产经营单位及其有关人员开展联合惩戒的合作备忘录

- 2025/07/12 关于对纳税信用A级纳税人实施联合激励措施的合作备忘录

- 2025/07/12 关于对海关高级认证企业实施联合激励的合作备忘录

- 2025/01/21 奔多多云科技有限公司

- 2025/01/21 丹东金成建筑工程有限公司

- 2024/02/05 本溪寳升装饰装修工程有限公司

- 2022/08/30 辽宁中塘三建设有限公司

- 2021/06/02 丹东供销通泰供应链管理有限公司

- 2021/04/21 丹东现代房屋开发有限公司

- 2020/12/25 自然人

- 2020/12/18 丹东和泰中央空调工程安装有限公司

- 2020/08/05 辽宁三江房地产开发有限公司

- 2020/08/05 辽宁蒲石河抽水蓄能有限公司

- 2020/08/05 丹东金林房地产开发有限公司

- 2020/08/05 辽宁泓泰实业有限公司

- 2020/08/05 辽宁万江实业有限公司

- 2020/08/05 辽宁蓝亿实业有限公司

- 2019/11/20 崔同厚

- 2019/11/20 刘新权

|

2022年1月份 |

|

|

公积金 |

20 |

|

用气缴费信息 |

69 |

|

用气拖欠费信息 |

5 |

|

用水缴费信息 |

28666 |

|

用水拖欠费信息 |

27 |

|

房屋产权记录 |

798 |

|

2022年2月份 |

|

|

公积金 |

13 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

5 |

|

用水缴费信息 |

20625 |

|

用水拖欠费信息 |

7 |

|

房屋产权记录 |

277 |

|

2022年3月份 |

|

|

公积金 |

25 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

5 |

|

用水缴费信息 |

28419 |

|

用水拖欠费信息 |

37 |

|

房屋产权记录 |

431 |

|

2022年4月份 |

|

|

公积金 |

11 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

5 |

|

用水缴费信息 |

27965 |

|

用水拖欠费信息 |

31 |

|

房屋产权记录 |

398 |

|

2022年5月份 |

|

|

公积金 |

1 |

|

用气缴费信息 |

80 |

|

用气拖欠费信息 |

5 |

|

用水缴费信息 |

9028 |

|

用水拖欠费信息 |

12 |

|

电费缴纳记录 |

196430 |

|

房屋产权记录 |

2040 |

|

2022年6月份 |

|

|

公积金 |

11 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

5 |

|

用水缴费信息 |

8845 |

|

用水拖欠费信息 |

42 |

|

电费缴纳记录 |

98578 |

|

房屋产权记录 |

13 |

|

2022年7月份 |

|

|

公积金 |

11 |

|

用气缴费信息 |

71 |

|

用气拖欠费信息 |

5 |

|

用水缴费信息 |

11610 |

|

用水拖欠费信息 |

34 |

|

电费缴纳记录 |

12535 |

|

房屋产权记录 |

268 |

|

2022年8月份 |

|

|

公积金 |

27 |

|

用气缴费信息 |

60 |

|

用气拖欠费信息 |

10 |

|

用水缴费信息 |

21455 |

|

用水拖欠费信息 |

20 |

|

电费缴纳记录 |

12500 |

|

房屋产权记录 |

588 |

|

2022年9月份 |

|

|

公积金 |

15 |

|

用气缴费信息 |

59 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

15666 |

|

用水拖欠费信息 |

50 |

|

电费缴纳记录 |

134809 |

|

房屋产权记录 |

18688 |

|

2022年10月份 |

|

|

公积金 |

22 |

|

用气缴费信息 |

59 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

14731 |

|

用水拖欠费信息 |

50 |

|

电费缴纳记录 |

14115 |

|

房屋产权记录 |

2046 |

|

2022年11月份 |

|

|

公积金 |

25 |

|

用气缴费信息 |

59 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

13567 |

|

用水拖欠费信息 |

50 |

|

电费缴纳记录 |

14096 |

|

房屋产权记录 |

8095 |

|

2022年12月份 |

|

|

公积金 |

11 |

|

用气缴费信息 |

59 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

19180 |

|

用水拖欠费信息 |

50 |

|

电费缴纳记录 |

14366 |

|

房屋产权记录 |

66 |

|

2023年1月份 |

|

|

公积金 |

51 |

|

用气缴费信息 |

59 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

19974 |

|

用水拖欠费信息 |

14 |

|

电费缴纳记录 |

14406 |

|

房屋产权记录 |

1747 |

|

2023年2月份 |

|

|

公积金 |

46 |

|

用气缴费信息 |

59 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

20634 |

|

用水拖欠费信息 |

13 |

|

电费缴纳记录 |

14524 |

|

房屋产权记录 |

57 |

|

2023年3月份 |

|

|

公积金 |

20 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

29408 |

|

用水拖欠费信息 |

22 |

|

电费缴纳记录 |

15170 |

|

房屋产权记录 |

583 |

|

2023年4月份 |

|

|

公积金 |

36 |

|

用气缴费信息 |

69 |

|

科技研发 |

77 |

|

用水缴费信息 |

30122 |

|

纳税信息 |

321 |

|

电费缴纳记录 |

15264 |

|

房屋产权记录 |

1241 |

|

2023年5月份 |

|

|

公积金 |

18 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

29556 |

|

用水拖欠费信息 |

50 |

|

电费缴纳记录 |

15376 |

|

房屋产权记录 |

562 |

|

2023年6月份 |

|

|

公积金 |

17 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

60542 |

|

用水拖欠费信息 |

43 |

|

电费缴纳记录 |

52808 |

|

房屋产权记录 |

901 |

|

2023年7月份 |

|

|

公积金 |

17 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

31064 |

|

用水拖欠费信息 |

44 |

|

电费缴纳记录 |

16370 |

| 房屋抵押信息 | 300 |

|

房屋产权记录 |

160 |

|

2023年8月份 |

|

|

公积金 |

18 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

21263 |

|

用水拖欠费信息 |

36 |

|

电费缴纳记录 |

16341 |

| 房屋抵押信息 | 64 |

|

房屋产权记录 |

648 |

|

2023年9月份 |

|

|

公积金 |

18 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

32293 |

|

用水拖欠费信息 |

38 |

|

电费缴纳记录 |

9996 |

| 房屋抵押信息 | 183 |

|

房屋产权记录 |

130 |

|

2023年10月份 |

|

|

公积金 |

20 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

31601 |

|

用水拖欠费信息 |

12 |

|

电费缴纳记录 |

48637 |

| 房屋抵押信息 | 22 |

|

房屋产权记录 |

801 |

|

2023年11月份 |

|

|

公积金 |

27 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

32222 |

|

用水拖欠费信息 |

52 |

|

电费缴纳记录 |

8612 |

| 房屋抵押信息 | 44 |

|

房屋产权记录 |

960 |

|

2023年12月份 |

|

|

公积金 |

18 |

|

用气缴费信息 |

70 |

|

用气拖欠费信息 |

0 |

|

用水缴费信息 |

31097 |

|

用水拖欠费信息 |

17 |

|

电费缴纳记录 |

8579 |

| 房屋抵押信息 | 137 |

|

房屋产权记录 |

805 |

|

2024年1月份 |

|

|

公积金 |

59 |

|

用气缴费信息 |

70 |

|

科技研发 |

12 |

|

用水缴费信息 |

30919 |

|

用水拖欠费信息 |

21 |

|

电费缴纳记录 |

8579 |

| 房屋抵押信息 | 148 |

|

房屋产权记录 |

780 |

|

2024年2月份 |

|

|

公积金 |

19 |

|

用气缴费信息 |

70 |

|

科技研发 |

0 |

|

用水缴费信息 |

21304 |

|

用水拖欠费信息 |

29 |

|

电费缴纳记录 |

8524 |

| 房屋抵押信息 | 52 |

|

房屋产权记录 |

82 |

|

2024年3月份 |

|

|

公积金 |

21 |

|

用气缴费信息 |

70 |

|

科技研发 |

0 |

|

用水缴费信息 |

31468 |

|

用水拖欠费信息 |

35 |

|

电费缴纳记录 |

8561 |

| 房屋抵押信息 | 86 |

|

房屋产权记录 |

535 |

|

2024年4月份 |

|

|

公积金 |

16 |

|

用气缴费信息 |

70 |

|

科技研发 |

0 |

|

用水缴费信息 |

31494 |

|

用水拖欠费信息 |

30 |

|

电费缴纳记录 |

8659 |

| 房屋抵押信息 | 55 |

|

房屋产权记录 |

53 |

|

2024年5月份 |

|

|

公积金 |

21 |

|

用气缴费信息 |

70 |

|

科技研发 |

0 |

|

用水缴费信息 |

23485 |

|

用水拖欠费信息 |

26 |

|

电费缴纳记录 |

8746 |

| 房屋抵押信息 | 67 |

|

房屋产权记录 |

88 |

|

2024年6月份 |

|

|

公积金 |

22 |

|

用气缴费信息 |

70 |

|

科技研发 |

0 |

|

用水缴费信息 |

30257 |

|

用水拖欠费信息 |

45 |

|

电费缴纳记录 |

8747 |

| 房屋抵押信息 | 67 |

|

房屋产权记录 |

119 |

|

2024年7月份 |

|

|

公积金 |

30 |

|

用气缴费信息 |

85 |

|

科技研发 |

0 |

|

用水缴费信息 |

29782 |

|

用水拖欠费信息 |

0 |

|

电费缴纳记录 |

8668 |

| 房屋抵押信息 | 124 |

|

房屋产权记录 |

1375 |

|

2024年8月份 |

|

|

公积金 |

31 |

|

用气缴费信息 |

174 |

|

科技研发 |

0 |

|

用水缴费信息 |

29555 |

|

用水拖欠费信息 |

0 |

|

电费缴纳记录 |

8805 |

| 房屋抵押信息 | 43 |

|

房屋产权记录 |

202 |

|

2024年9月份 |

|

|

公积金 |

0 |

|

用气缴费信息 |

3173 |

|

科技研发 |

0 |

|

用水缴费信息 |

16065 |

|

失信被执行人信息 |

62 |

|

电费缴纳记录 |

10202 |

| 裁判文书终审判决信息 | 935 |

|

存续企业登记注册信息 |

38195 |

|

医保定点民营医疗机构信息 |

325 |

|

职工医疗保险费变更信息 |

14378 |

|

职工医疗保险费基本信息 |

319328 |

| 职工医疗保险费欠缴信息 | 7794 |

|

社会保险信息(养老) |

10968 |

|

保险信息 |

17 |

| 新型农业主体基本信息 | 462 |

|

2024年10月份 |

|

|

公积金 |

0 |

|

用气缴费信息 |

3173 |

|

科技研发 |

0 |

|

用水缴费信息 |

15681 |

|

失信被执行人信息 |

1 |

|

电费缴纳记录 |

8637 |

| 裁判文书终审判决信息 | 88 |

|

存续企业登记注册信息 |

38152 |

|

医保定点民营医疗机构信息 |

325 |

|

职工医疗保险费变更信息 |

14417 |

|

职工医疗保险费基本信息 |

335006 |

| 职工医疗保险费欠缴信息 | 11120 |

|

社会保险信息(养老) |

0 |

|

保险信息 |

0 |

| 新型农业主体基本信息 | 34 |

|

2024年11月份 |

|

|

公积金 |

3743 |

|

用气缴费信息 |

3173 |

|

科技研发 |

0 |

|

用水缴费信息 |

15690 |

|

失信被执行人信息 |

4 |

|

电费缴纳记录 |

8636 |

| 裁判文书终审判决信息 | 101 |

|

存续企业登记注册信息 |

38355 |

|

医保定点民营医疗机构信息 |

329 |

|

职工医疗保险费变更信息 |

14443 |

|

职工医疗保险费基本信息 |

3221 |

| 职工医疗保险费欠缴信息 | 0 |

|

补贴信息 |

4 |

|

保险信息 |

0 |

| 新型农业主体基本信息 | 462 |

|

2024年12月份 |

|

|

公积金 |

1895 |

|

用气缴费信息 |

6346 |

|

科技研发 |

0 |

|

用水缴费信息 |

15195 |

|

失信被执行人信息 |

3 |

|

电费缴纳记录 |

0 |

| 裁判文书终审判决信息 | 186 |

|

存续企业登记注册信息 |

38089 |

|

医保定点民营医疗机构信息 |

329 |

|

职工医疗保险费变更信息 |

14517 |

|

职工医疗保险费基本信息 |

321565 |

| 职工医疗保险费欠缴信息 | 11256 |

|

补贴信息 |

4 |

|

保险信息 |

10 |

| 不动产信息 | 100 |

| 新型农业主体基本信息 | 199 |

|

2025年1月份 |

|

|

公积金 |

1907 |

|

用气缴费信息 |

6448 |

|

确认地块信息 |

15 |

|

用水缴费信息 |

21535 |

|

失信被执行人信息 |

1 |

|

电费缴纳记录 |

4613 |

| 裁判文书终审判决信息 | 24 |

|

存续企业登记注册信息 |

38135 |

|

医保定点民营医疗机构信息 |

329 |

|

职工医疗保险费变更信息 |

14847 |

|

职工医疗保险费基本信息 |

335332 |

| 职工医疗保险费欠缴信息 | 11512 |

|

补贴信息 |

0 |

|

保险信息 |

0 |

| 不动产信息 | 20 |

| 新型农业主体基本信息 | 127 |

|

2025年2月份 |

|

|

公积金 |

1914 |

|

用气缴费信息 |

6447 |

|

确认地块信息 |

15 |

|

用水缴费信息 |

27279 |

|

失信被执行人信息 |

2 |

|

电费缴纳记录 |

5271 |

| 裁判文书终审判决信息 | 36 |

|

存续企业登记注册信息 |

38336 |

|

医保定点民营医疗机构信息 |

329 |

|

职工医疗保险费变更信息 |

14840 |

|

职工医疗保险费基本信息 |

330080 |

| 职工医疗保险费欠缴信息 | 10349 |

|

补贴信息 |

0 |

|

保险信息 |

0 |

| 不动产信息 | 303 |

| 新型农业主体基本信息 | 5 |

|

2025年3月份 |

|

|

公积金 |

1933 |

|

用气缴费信息 |

6346 |

|

确认地块信息 |

0 |

|

用水缴费信息 |

15704 |

|

失信被执行人信息 |

3 |

|

电费缴纳记录 |

161910 |

| 裁判文书终审判决信息 | 119 |

|

存续企业登记注册信息 |

38601 |

|

医保定点民营医疗机构信息 |

0 |

|

职工医疗保险费变更信息 |

14849 |

|

职工医疗保险费基本信息 |

341575 |

| 职工医疗保险费欠缴信息 | 36 |

|

补贴信息 |

0 |

|

保险信息 |

0 |

| 不动产信息 | 707 |

| 新型农业主体基本信息 | 75 |

|

2025年4月份 |

|

|

公积金 |

1951 |

|

用气缴费信息 |

6344 |

|

确认地块信息 |

0 |

|

用水缴费信息 |

14846 |

|

失信被执行人信息 |

3 |

|

电费缴纳记录 |

162324 |

| 裁判文书终审判决信息 | 81 |

|

存续企业登记注册信息 |

38575 |

|

医保定点民营医疗机构信息 |

0 |

|

职工医疗保险费变更信息 |

14841 |

|

职工医疗保险费基本信息 |

335571 |

| 职工医疗保险费欠缴信息 | 4665 |

|

补贴信息 |

0 |

|

保险信息 |

0 |

| 不动产信息 | 59 |

| 新型农业主体基本信息 | 3 |

|

2025年5月份 |

|

|

公积金 |

1963 |

|

用气缴费信息 |

6345 |

|

确认地块信息 |

0 |

|

用水缴费信息 |

15657 |

|

失信被执行人信息 |

1 |

|

电费缴纳记录 |

162654 |

| 裁判文书终审判决信息 | 96 |

|

存续企业登记注册信息 |

38952 |

|

医保定点民营医疗机构信息 |

329 |

|

职工医疗保险费变更信息 |

14742 |

|

职工医疗保险费基本信息 |

324426 |

| 职工医疗保险费欠缴信息 | 321 |

|

补贴信息 |

0 |

|

保险信息 |

0 |

| 不动产信息 | 304 |

| 新型农业主体基本信息 | 0 |

- 2025/07/08 国务院办公厅印发《关于进一步完善信用修复制度的实施方案》的通知

- 2025/06/26 中国人民银行等六部门联合印发《关于金融支持提振和扩大消费的指导意见》

- 2025/06/23 中国人民银行:发布设立个人征信机构等八项重磅金融政策

- 2025/06/17 《2025年纠正医药购销领域和医疗服务中不正之风工作要点》解读

- 2025/06/17 关于印发2025年纠正医药购销领域和医疗服务中不正之风工作要点的通知

- 2025/06/11 国务院办公厅转发住房城乡建设部《关于进一步加强城市建筑垃圾治理的意见》的通知

- 2025/07/11 民政部:推进养老项目非法集资等重点侵权问题治理

- 2025/07/10 中消协:警惕打着“零利息、零首付”等旗号的网贷陷阱

- 2025/07/09 国家医保局:严查欺诈骗保,公布八起典型案例

- 2025/07/09 国资委:加强违规挂靠、假冒国企问题梳理排查和证据收集

- 2025/07/08 公安部:将采取措施严打医美领域违法犯罪

- 2025/07/08 工信部:防范治理电信网络诈骗和非应邀商业营销信息

- 2025/07/04 辽宁科普房地产开发有限公司

- 2025/07/04 东港天润冷链物流有限公司

- 2025/07/04 辽宁百恒休闲渔业有限公司

- 2025/07/04 东港市格豪科技有限公司

- 2025/07/04 东港积春门诊部

- 2025/07/04 联通网苑连锁东港市亚舟网吧特莱维店

- 2025/07/11 广东:以信用为导向,打造一流营商环境

- 2025/07/10 重庆:推出“纳税信用账户”管理制度,去年A级纳税人达5.7万户

- 2025/07/09 重庆:超2300户企业纳税信用连续5年保持A级

- 2025/07/08 九部门:优化信贷审批,加大对个体工商户转企后的融资支持力度

- 2025/07/07 央行征信中心:7月1日起执行征信服务新收费标准

- 2025/07/04 中央宣传部、国家发展改革委联合发布二〇二四年“诚信之星”

- 2025/07/11 凤城市卫生健康局开展信用宣传月活动

- 2025/07/09 元宝区九道街道办事处信用宣传月活动

- 2025/07/08 开展信用宣传月活动 凝聚诚信建设共识

- 2025/07/08 凤城市民政局开展信用宣传月活动

- 2025/07/08 凤城市委政法委开展“信用宣传月”活动

- 2025/07/08 凤城市团市委开展信用宣传月活动

双公示信息

双公示信息